電話:021-68160507

傳真:021-68160512

基地:南通市如東縣掘港街道國信南路9號

電話:0513-84185999

傳真:0513-86911887

郵箱:qhhb@gantiaomian.cn

本文直觀地介紹一下操作層面上納稅人究竟要如何進行環保稅的申報,以及稅務機關將如何落實環保稅的征收。畢竟,對納稅人來說,程序上的合規成本和稅款都是經營成本嘛,“費改稅”把企業要交的稅費“改”高了多少不好說,但從繳費改為納稅,程序上從“環保部門核定在先、排污單位繳費在后”改為納稅人自行申報納稅,著實“改”了不少。

與其他稅種的征收管理一樣,環保稅的稅收程序法律制度適用《稅收征管法》及其實施細則的有關規定。但正如上回書所言,環保稅因其計稅依據確定的專業性,征收管理格外依賴稅務與環保部門的協作,因而《環境保護稅法》和《環境保護稅法實施條例》在《稅收征管法》之外也創設了不少特殊規則。國務院年底加班正式頒布了《環境保護稅法實施條例》,葉老師也趕緊加班把其中的重要規則融合在本回當中,讓同學們順著征納流程的感性思路對《條例》有個直觀的了解。

一排污企業如何申報納稅

聽完上回分解,同學們的普遍反應是:嗯,環保稅的基本規則我都懂了,然而我到底需要做什么呢?好方!

對納稅人而言,你要做的最基礎的事情當然是納稅申報啦!納稅申報大概是“費改稅”帶給納稅人最直觀的變化了,以往只需按照環保部門核定的排污費繳費即可,環保稅開征后將需要像增值稅、企業所得稅等其他稅種那樣做納稅申報。

1何時申報?

對企業而言,明確納稅期限的重要意義在于,納稅期限屆滿之日即滯納金起算之日。《環境保護稅法》規定,環境保護稅可以按月計算、按季度申報,也可以按次計算申報。按季度申報的,納稅期限為季度終了之日起15日內;按次申報的,為納稅義務發生之日(即排污行為發生之日)起15日內。可見,雖然環保稅昨天就算正式開征了,但對于大多數排污企業而言,第一次申報納稅還得是4月份的事,因此,廣大納稅人大可不必慌張,你還有一個季度的時間用來學習以及和主管稅務機關溝通操作層面上如何適應環保稅。

值得注意的是,《條例》在征求意見稿階段規定的“違法排污的,納稅期限為環保部門執法文書生效之日起15日內”一款在正式頒布時被刪去了。但考慮到稅收執法現實能力,對于事后發現的違法排污行為,在發現以前從什么時候開始違法排污、排了多少污,今后恐怕還是要以環保部門做出的認定為依據,核定一個應納稅額后,由稅務機關責令限期補繳稅款。

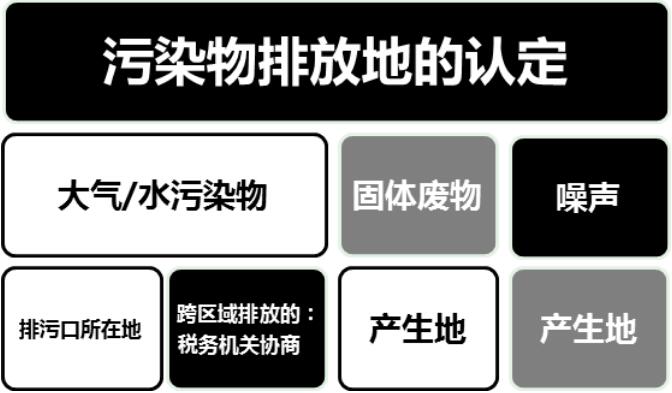

2向誰申報?

排污企業應向污染物排放地主管稅務機關申報納稅,有排污許可證的,排污口按照排污許可證所載認定。總體來看,企業向其日常申報納稅的主管地稅機關申報繳納環境保護稅即可。但如果生產經營所在地和排污口所在地不屬于同一稅收管轄區的“跨區域排放”?對此,新頒布的《條例》刪去了征求意見稿“由生產經營地稅務機關管轄”的規定,而要求由各有管轄權的稅務機關協商,協商不成,由共同上級機關決定。對于這種不確定狀態,墻裂建議存在跨區域排放情況的企業盡早與各地的地稅機關溝通清楚,并且妥善保管已在一地稅務機關完稅的證明,避免日后不必要的麻煩。

3申報什么?

納稅申報具體如何操作、申報表具體填寫哪些信息,主要信息不外乎應稅污染物的種類、數量,大氣污染物、水污染物的濃度值等等。這里葉老師要格外劃重點的是以下兩類特殊納稅人的申報內容:

適用排污系數、物料衡算法的納稅人—申報時應備案適用的排污系數和物料衡算方法,鑒于這類納稅人在排污費時代也以排污系數為核定排污費的主要依據,在納稅申報時依然根據自己過去適用的技術標準或規則填報即可;

排放固體廢物的納稅人—盡管《條例》沒有做進一步明確,但程序規則與實體規則相呼應,由于固體廢物環境保護稅的計稅依據,即固體廢物排放量=當期固體廢物產生量-綜合利用量-貯存量-處置量,排放固體廢物的納稅人還需申報產生量、綜合利用量、貯存量和處置量。因此,對有外包固體廢物處置的企業來說,妥善保存并提供相應的環境影響評價文件、轉移聯單、利用處置委托合同、受委托方資質證明、管理臺賬以證明發生的綜合利用、貯存或處置真實且符合污染控制標準,就非常非常重要!

4申報的數據從哪里來?

《環境保護稅法》第10條規定了確定污染物排放量的4種方法和順序,依次是:

第一種方法主要適用于依《環境保護法》必須安裝重點監控設備的重點排污企業,其納稅申報數據只需抄報自動監控設備的數據即可。但“自動”也給納稅人帶來了新的納稅申報法律風險,如監測設備沒有按期進行強制檢定、企業和環保部門抄取數據的時段或時點不一致等情況,都有可能導致納稅人申報的數據與環保部門向稅務部門交換的數據不一致。

第二種方法下,如果納稅人申報監測機構出具數據,應留意保管能夠證明監測機構資質、監測規范符合國家規定等確保監測數據有效性的證據,以備未來可能的稅務檢查。鑒于《條例》規定,“自行對污染物進行監測所獲取的監測數據,符合國家有關規定和監測規范的,視同環境保護稅法第十條第二項規定的監測機構出具的監測數據”,也可以不外聘監測機構,但更需在自我證明“符合規定和規范”上未雨綢繆、留足證據。

第三、第四種方法對習慣繳納排污費的企業來說應該是“換湯不換藥”了,相當一部分排污企業和餐飲、娛樂、服務業等第三產業的小規模排污企業一直以來都是被動等待環保部門每季度送上門來的《排污核定通知書》,按照通知書載明的排放量計算繳納排污費。鑒于《環境保護稅法》條文中明確了排污系數、物料衡算方法和抽樣測算方法依然是環保部門規定的,我們理解,“費改稅”后,核定排污量依然是環保部門的職責所在,雖然主體不同了,程序要求也不同了,但納稅人還是可以按環保部門的規定或排污量核定結果進行納稅申報,當然,重要的還是要保存好測算過程等反映申報數據合規取得的證據。

5不申報會怎樣?

《稅收征管法》規定,納稅人未按照規定的期限辦理納稅申報和報送納稅資料的,由稅務機關責令限期改正,可以處二千元以下的罰款;情節嚴重的,可以處二千元以上一萬元以下的罰款。《稅收征管法》修訂在即,這一罰款的力度必然大大增加。在環保稅法實施環保、稅務聯動協作的特殊語境下,環保部門掌握的排污單位信息將提供給稅務部門成為納稅人識別的信息來源;根據《環境保護稅法》第20條,稅務機關也可以根據環保部門的核定來征稅稅款。因此,不申報納稅想要同時逃脫稅務、環保兩家的法眼,難度還是非常大的。

6虛假申報會怎樣?

葉老師要敲黑板強調的是,虛假申報責任重大!

首先,從《稅收征管法》上看,編造虛假計稅依據的,由稅務機關責令限期改正,并處五萬元以下的罰款;如果通過虛假申報方式不繳或少繳稅款,更會構成偷稅,不僅需要追繳稅款、加征滯納金、處不繳或者少繳的稅款百分之五十以上五倍以下的罰款,還有可能構成逃稅罪!

其次,從《環境保護稅法》和《條例》看,環保稅法本身也給了虛假申報很多懲罰。一是根據《條例》第6條,對排放固體廢物的納稅人而言,虛假申報的,應稅固體廢物的計稅依據將不能減除綜合利用量、貯存量和處置量,直接以產生量作為排放量計算稅額。二是根據《條例》第7條,對排放大氣污染物或水污染物的納稅人而言,虛假申報將導致直接以產生量作為排放量計算污染當量數,而不再參考任何監測數據或物料衡算法、抽樣測算的計算結果,會導致計稅依據大大提高。

最重要的是,如何認定虛假申報,和產生虛假申報后如何改變這一認定結果都沒有明確規定,以前的經驗表明,這可能是容易產生爭議的問題所在,納稅人還是要特別小心注意包括申報材料和完善內部申報流程管理。

二稅務機關如何確認應納稅款

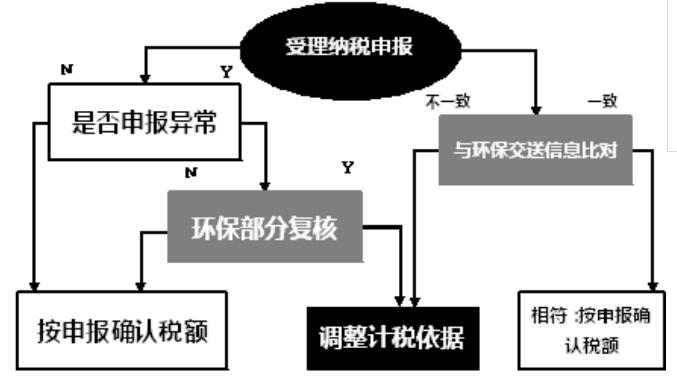

所謂稅款確認,就是稅務機關對納稅人申報的計稅依據、適用稅率、應納稅額等進行分析,最終與納稅人形成關于稅收之債數額多少的合意的過程。作為公法之債,稅額究竟多少當然不能僅憑納稅人的申報,還需要征納雙方之間形成意思合致——這一點也是彰顯“費改稅”背后的法治精神之所在——排污費只需政府(環保部門)核定確認金額,政府說多少就是多少,而環保稅在程序上表現為一個稅收之債的合意過程,正所謂“費代表權,稅代表法”是也。《稅收征管法》修訂在即,新法中加入“稅額確認”一章已基本確定無疑。雖然目前《稅收征管法》尚未就稅款的確認程序給出一般性的基本規則,但《環境保護稅法實施條例》已經勾勒出了稅務機關審核、確認環保稅納稅申報的程序輪廓,即受理申報后通過異常審查和涉稅信息比對來調整應納稅額,主要包括以下兩方面的規則。

1數據比對和調整

《環境保護稅法》第20條規定了稅務機關將納稅人申報的信息與環保部門交送的信息進行比對和復核的程序,根據《條例》第21條,經比對發現數據出入的,不論納稅人申報數據的依據是什么,也不論按照前文所述哪一種方式確定的計稅依據,一律以環保部門交送的數據為準。

2異常申報情形下的核定征收

與其他稅種“申報的計稅依據明顯偏低,又無正當理由”可以由稅務機關裁量進行核定同理,環保稅同樣可以被核定。根據《條例》第22條經比對存在以下情形的,屬于申報數據資料異常:納稅人當期申報的應稅污染物排放量與上年同期相比明顯偏低,且無正當理由的;納稅人單位產品污染物排放量與同類型企業相比明顯偏低,且無正當理由的。只不過環保稅的核定,裁量權不完全在稅務機關手上,稅務機關對上述異常申報,要提請環保部門復核,按照復核的情況計算應納稅額。

三出現爭議怎么辦

爭議解決程序將是“費改稅”帶給排污企業操作層面上的另一大重要變化。過去,排污企業對環保部門核定的排污種類、數量有異議的,可以申請復核,仍有異議的,可以復議或起訴。“費改稅”后,排污納稅人對稅務機關確認的計稅依據、適用稅率、應納稅額等納稅事項有異議,則必須同其他稅種的稅收爭議一樣,適用《稅收征管法》第88條第1款之規定,先交稅款,然后復議后訴訟。

說到復議,環保稅帶來的另一個新問題是繞不開的——復議的被申請人究竟應該是稅務機關還是環保部門呢?對稅務機關而言,稅款是它征收的,但依據最終是環保部門給的;對環保部門而言,雖然它的數據在很多情況下決定了對納稅申報的調整,但稅款最終是稅務機關征收的。在高度信息共享、共同協作的新形勢下,行政責任似乎也被“共享”了。但考慮到行政復議的對象是行政行為,在現有法規體系下,我們認為,復議的被申請人還應當是做出直接影響申請人權利義務的行政行為的行政主體,即稅務機關,畢竟調整納稅人權利義務的意思是蘊含在稅務機關的行為當中的,稅收的復議訴訟也應當依據稅收法規來確定。

最后,葉老師要再次敲黑板的是,不論可以對誰提起復議,一旦發生納稅爭議,涉稅證據的保存才是最重要的!自動檢測設備的合規使用,數據抄取的時間和數據保存,固體廢物的運輸、貯存痕跡,監測機構以及委托的集中處理或綜合利用第三方的資質,與第三方訂立的合同及資金往來等等,都是企業證明自己如實納稅申報、無虛構計稅依據等偷逃稅款故意的重要依據。從稅法上講,妥善保管這些涉稅資料不僅僅是納稅人控制稅務風險的智慧,還是法律責任!《稅收征管法實施細則》第29條第2款明確要求,“賬簿、記賬憑證、報表、完稅憑證、發票、出口憑證以及其他有關涉稅資料應當保存10年”;《稅收征管法》第60條規定,未按照規定設置、保管帳簿或者保管記帳憑證和有關資料的,由稅務機關責令限期改正,可以處二千元以下的罰款;情節嚴重的,處二千元以上一萬元以下的罰款。

P.S.《條例》還明確了哪些問題

除了上文中已經提到的,《條例》中較重要的實體法規則還包括以下幾個方面。

1.關于征稅范圍

征稅范圍上,一是明確了“其他固體廢物”的具體范疇需要地方人大常委會決定后報全國人大常委會備案。二是明確了為工業園區、開發區等工業聚集區域內的企業事業單位和其他生產經營者提供污水處理服務的場所,以及企業事業單位和其他生產經營者自建自用的污水處理場所,不屬于超過排放標準才征稅的“城鄉污水集中處理、生活垃圾集中處理場所”的范圍。三是明確了對畜禽養殖廢棄物進行綜合利用和無害化處理的,不屬于環境保護稅的征稅范圍,同時,刪去了征求意見稿中關于地方政府可以在《環境保護稅法》所附的畜禽種類之外另外規定排放量計算方法的規定。

2.關于稅收減免

《環境保護稅法》雖然規定了污染物濃度值低于國家和地方規定的污染物排放標準30%的可以減按75%征稅,低于標準50%的可按50%征稅,但沒有說明“濃度值”的具體所指。《條例》第10、11條明確細化了,上述濃度值是指納稅人安裝使用的污染物自動監測設備當月自動監測的應稅大氣污染物濃度值的小時平均值再平均所得數值或者應稅水污染物濃度值的日平均值再平均所得數值,或者監測機構當月監測的應稅大氣污染物、水污染物濃度值的平均值;不僅再平均值要低于標準,用以計算再平均值的小時均值、日均值以及監測機構每次檢測到的瞬時值都必須低于標準,才能享受減征。

前面說了不少《條例》相對征求意見稿刪掉的內容,可見國務院也是為了今天環保稅法正式開征以后操作層面上能更明確一點,先從簡,把比較復雜的、不太確定的內容暫且刪掉了,可以預見,未來一段時間,環保稅法的補丁是少不了的,且讓我們繼續關注!

廢氣處理設備專家-有機廢氣處理設備-工業廢氣治理領航者-上海乾瀚環保歡迎您!

乾瀚環保整理編輯,部分內容來源互聯網

版權歸原作者所有,如有侵權請立即與我們聯系,我們將及時處理!