電話:021-68160507

傳真:021-68160512

基地:南通市如東縣掘港街道國信南路9號

電話:0513-84185999

傳真:0513-86911887

郵箱:qhhb@gantiaomian.cn

一、引言

氮氧化物(NOx)是一類包括多種氮和氧化合物的總稱,主要由一氧化氮(NO)和二氧化氮(NO2)組成,還包括氧化亞氮(N2O)和其他形態,它們在高溫燃燒過程中生成,對環境和人體健康造成嚴重危害。氮氧化物不僅會刺激和損害人體的呼吸系統,引起支氣管炎、肺氣腫等疾病,還是形成光化學煙霧和酸雨的關鍵因素,對眼睛有強烈刺激作用,并可導致呼吸困難。此外,N2O作為一種溫室氣體,其溫室效應是二氧化碳的200至300倍,對全球氣候變暖有顯著影響,并能破壞臭氧層,增加到達地球的紫外線輻射量,對人類生活和生態系統造成不利影響。

我國在氮氧化物治理方面經歷了從初步認識到科學治理,再到全面攻堅的過程。自20世紀70年代環境保護立法起步,我國逐步建立起環境保護法規和標準體系。90年代,隨著國際環境與發展會議的參與,中國開始更加重視大氣污染防治,并采取了一系列措施。進入21世紀后,中國大氣污染防治工作更加注重污染物總量控制和區域聯防聯控,特別是在重點區域如京津冀、長三角、珠三角等實施了更為嚴格的污染控制措施。近年來,我國政府將氮氧化物作為主要大氣污染物之一,通過深化移動源污染治理、實施超低排放改造等措施,有效控制了氮氧化物排放。

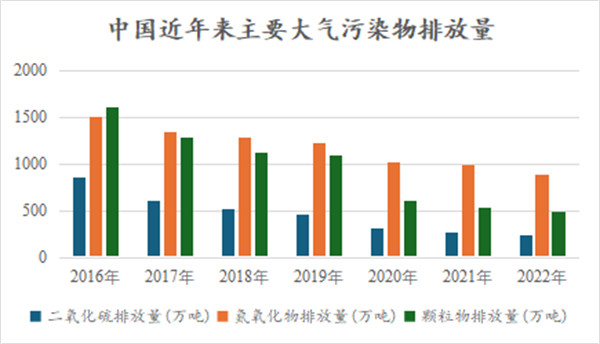

根據國家統計局的數據,根據國家統計局數據顯示,2022年廢氣中氮氧化物排放量為895.7萬噸,較2021年988.38萬噸同比降低9.38%。2013至2022年十年期間,全國氮氧化物排放量由2,000多萬噸下降至900萬噸左右,下降比例約為60%。即便如此,氮氧化物依舊是我國目前總量最為龐大的大氣污染物。2020年、2021年、2022年我國氮氧化物排放量分別為1019.66萬噸、988.38萬噸和895.74萬噸,下降速度有所放緩。

數據來源:國家統計局

二、脫硝催化劑與脫硝催化劑行業概述

(一)脫硝催化劑概述

氮氧化物治理的迫切需求催生了煙氣脫硝行業,也帶動了煙氣脫硝技術的蓬勃發展。目前,市場上較為主流的煙氣脫硝技術包括了低氮燃燒技術、選擇性催化還原技術、選擇性非催化還原技術、濕法脫硝技術等,具體如下:

選擇性催化還原(SCR):目前市場上最成熟、泛用性最廣的脫硝技術,通過在催化劑的作用下,使用氨或尿素作為還原劑將NOx還原為對大氣無害的氮氣和水。SCR技術脫硝效率較高,但投資和運行成本也相對較高。

選擇性非催化還原(SNCR):與SCR相比,SNCR技術不需要催化劑,而是將還原劑(如氨水或尿素溶液)直接噴入爐膛內,利用高溫將NOx還原為氮氣和水。SNCR技術投資和運行成本較低,但脫硝效率也相對較低,適合小容量鍋爐使用。

SNCR/SCR混合技術:結合了SNCR和SCR技術的優點,通過SNCR技術進行初步脫硝,然后利用SCR技術進一步提高脫硝效率。

低氮燃燒技術:通過優化燃燒過程來減少NOx的生成,例如通過分級燃燒或使用低氮燃燒器。

活性炭法多污染物協同控制技術:利用活性炭吸附煙氣中的SO2和H2S等污染物,同時在活性炭表面還原NOx為氮氣。

生物法煙氣脫硝技術:利用微生物降解NOx,適用于中小規模煙氣脫硝。

濕法脫硝技術:包括堿液吸收法、酸吸收法、絡合吸收法、液相吸收還原法、微生物法、氧化吸收法等,通過不同的化學吸收劑來實現NOx的去除。

LoTOx™脫硝技術:一種廣泛應用于石化、冶金、水泥、醫藥、電力等行業的尾氣脫硝技術,能夠清除以天然氣、燃料油和煤為燃料的燃燒過程中產生的NOx。

低溫等離子體脫硝技術:作為一種新興技術,通過產生非平衡等離子體來分解NOx,具有反應速度快、無二次污染等特點。

臭氧氧化脫硝技術:通過臭氧將NOx氧化為易溶于水的形式,再通過洗滌塔進行脫除,脫硝效率可達90%以上。

多效協同有機胺脫硝技術:使用多效有機胺作為脫硝劑,適用于解決氨水或尿素用量大、脫硝效率低、氨逃逸嚴重等問題,脫硝效率高,綜合成本低。

其中,當前市場上最為成熟且泛用性最廣的脫硝技術便是選擇性催化還原(SCR)技術,而脫硝催化劑是SCR技術的核心部分,決定了SCR系統的脫硝效率和經濟性,其建設成本占煙氣脫硝工程成本的20%以上,運行成本占30%以上。近年來,美、日、德等發達國家不斷投入大量人力、物力和資金,研究開發高效率、低成本的煙氣脫硝催化劑,重視在催化劑專利技術、技術轉讓、生產許可過程中的知識產權保護工作。

最初的催化劑是Pt-Rh和Pt等金屬類催化劑,以氧化鋁等整體式陶瓷做載體,具有活性較高和反應溫度較低的特點,但是昂貴的價格限制了其在發電廠中的應用。

因此,從20世紀60年代末期開始,日本日立、三菱、武田化工三家公司通過不斷的研發,研制了TiO2基材的催化劑,并逐漸取代了Pt-Rh和Pt系列催化劑。該類催化劑的成分主要由V2O5(WO3)、Fe2O3、CuO、CrOx、MnOx、MgO、MoO3、NiO等金屬氧化物或起聯合作用的混和物構成,通常以TiO2、Al2O3、ZrO2、SiO2、活性炭(AC)等作為載體,與SCR系統中的液氨或尿素等還原劑發生還原反應,成為了電廠SCR脫硝工程應用的主流催化劑產品。

(二)脫硝催化劑市場概述

脫硝催化劑市場在全球范圍內已成為環保領域的重要組成部分,特別是在實現工業排放標準嚴格化的背景下。國際市場和中國市場在這一領域各有特點,展現了各自獨特的發展歷程和現狀。

在國際市場上,脫硝催化劑的研究與應用起步較早,尤其是在歐洲和北美地區。20世紀70年代,隨著環保意識的增強和政府法規的制定,脫硝催化劑開始被廣泛研究和使用。選擇性催化還原(SCR)技術和非選擇性催化還原(NSCR)技術是這一時期主要的技術方向。這些技術通過使用催化劑將氮氧化物轉化為氮氣和水,有效減少了NOx排放。隨著技術的成熟和市場的擴展,脫硝催化劑被廣泛應用于電力、化工、鋼鐵和水泥等行業。

目前,國際市場上脫硝催化劑的技術已趨于成熟,市場參與者眾多,包括歐洲的BASF、美國的Johnson Matthey等。這些公司不僅技術先進,而且在全球范圍內布局生產和服務網絡,強調環境友好型和成本效益高的解決方案。

相比之下,中國的脫硝催化劑市場起步稍晚,主要是從2000年代初期開始發展。中國市場的發展與國家對環保的重視程度密切相關。隨著中國加入WTO及其工業化和城市化進程的加速,工業排放問題日益嚴重,促使政府制定了一系列環保政策和標準,特別是針對大氣污染的控制。這為脫硝催化劑市場的發展提供了政策支持。

中國市場的特點是政府主導強,許多大型的環保項目往往伴隨著政策的推動和資金的投入。在技術方面,中國企業初期側重于引進國際先進技術,隨后逐步開始自主研發,目前已有多項自主知識產權的脫硝技術。目前,中國的脫硝催化劑市場正在迅速增長,應用領域也從最初的電力和石化行業擴展到了鋼鐵、水泥和玻璃等多個領域。

國際市場在技術成熟度和市場開發方面具有較早的起步優勢,而中國市場則在市場增長速度和政府推動力度方面表現突出。國際廠商注重技術創新和市場多樣化,而中國則顯示出在國家政策驅動下的快速市場擴張能力。此外,國際市場在環保標準的推動和執行方面更為嚴格和系統,中國市場則在逐步追趕,通過制定和實施相應的環保法規來提高其市場的整體水平。

三、脫硝催化劑行業發展歷史與發展前景

(一)脫硝催化劑行業發展歷史

1、初期發展(1950-1970年):

1957年,美國Engelhard公司首次成功研發了SCR催化劑,該催化劑由Pt、Rh和Pb等貴金屬構成,雖然催化活性高,但由于造價昂貴、溫度區間窄、易中毒,并不適于工業應用。

2、商業化應用(1970-1980年):

日本日立、三菱重工等生產的V2O5(WO3)/TiO2(釩鈦系)催化劑最早實現商業化應用。20世紀七八十年代,日本和歐美開始建造多套脫硝系統,釩鈦系SCR催化劑的商業應用趨于成熟,主要應用于電力行業煙氣污染控制。

3、國內起步階段(1990-2013年):

我國環保行業起步較晚,1999年,我國大陸首次引入SCR脫硝催化劑用于火電行業的煙氣治理,隨后10年不斷推廣及普及。截至2012年,國內已投運煙氣脫硝機組容量為120GW,2016年火電脫硝機組占比高達91.7%。

4、國內迅猛發展階段(2013-2018年):

2011年,中國頒布了史上最嚴的《火電廠大氣污染物排放標準》(GB13223—2011)),規定了包括燃氣輪機組在內的火電廠大氣污染物排放限值。

2014年6月國務院辦公廳印發《能源發展戰略行動計劃(2014—2020年) 》( 國辦發[2014]31號),首次提出“新建燃煤發電機組污染物排放接近燃氣機組排放水平”,由此拉開了中國燃煤電廠“超低排放”的序幕。

2015年12月11日,環境保護部、國家發展和改革委員會、國家能源局聯合發布了關于印發《全面實施燃煤電廠超低排放和節能改造工作方案》的通知。通知要求,到2020 年,全國所有具備改造條件的燃煤電廠力爭實現超低排放(即在基準氧含量6%條件下,煙塵、二氧化硫、氮氧化物排放濃度分別不高于10、35、50毫克/立方米)。

在我國燃煤電廠超低排放改造的政策引導與支持下,脫硝催化劑行業開啟了蓬勃生機,十億火電脫硝改造市場的刺激下,脫硝催化劑生產企業數量開始激增。

5、創新增長階段(2020年至今)

十三五末期,我國燃煤火電廠的超低排放改造已接近70%,火電廠的氮氧化物排放顯著降低,鋼鐵、水泥、焦化行業的氮氧化物已逐漸逼近甚至超過了火電。于是在政策的引導下,鋼鐵、水泥、焦化行業陸續開啟了超低排放改造。

在此階段,火電市場從增量市場逐漸開始向存量市場轉變,而非電行業成為了脫硝催化劑新的增量市場。然而,因非電行業的煙氣溫度較低,無法達到催化劑反應溫度,如反應需將煙氣重新加熱,加重了碳排放和碳消耗。因此,能在較低溫度下的達到脫硝效率的要求的催化劑成為了市場的寵兒。脫硝催化劑市場一方面展現了新的增長點,而另一方面,市場對于脫硝催化劑生產廠家的產品工藝、技術有了更高的要求。

(二)脫硝催化劑行業市場現狀及發展前景

煙氣治理行業受國家環保政策的影響較大,具有很強的政策驅動性。同時,宏觀經濟環境的變化和下游行業的周期性波動對本行業會有較大影響,脫硝催化劑市場挑戰與機遇并存。

1、火電行業中脫硝催化劑市場概況

自2011年至今,適用于燃煤火電廠的催化劑發展已逾十年。經中電聯統計,截止2023年末,我國火電超低排放改造已超過80%,火電行業帶來的的脫硝催化劑市場逐漸由增量轉化為存量。根據中電聯統計,截止2023年,我國現在火電廠總裝機接近14億千瓦,而因脫硝催化劑消耗品的特性,其更換需求必定產生存量市場。考慮到火電在我國電力行業的壓艙石的重要地位,其存量市場依舊具備一定的規模。

根據中國電力聯合會統計,截至2023年4月,全國達到超低排放限值的煤電機組約10.5億千瓦,另根據國家能源局公布的數據,2023年,規模以上工業企業發電量8.9萬億千瓦時,比上年增長5.2%。其中,火力發電量6.2萬億千瓦時,比2022年增長6.1%。截至2023年12月底,全國累計發電裝機容量約29.2億千瓦,同比增長13.9%。其中,火電裝機容量13.9億千瓦,太陽能發電裝機容量約6.1億千瓦,風電裝機容量約4.4億千瓦。由上文數據可知,目前火電超低排放改造進程約為75.54%。又根據國家發展改革委等部門關于印發《鍋爐綠色低碳高質量發展行動方案》的通知,到2025年,工業鍋爐、電站鍋爐平均運行熱效率較2021年分別提高5個百分點、0.5個百分點,燃煤電站鍋爐全面實現超低排放,燃煤小鍋爐淘汰取得積極進展,廢舊鍋爐規范化處置和回收利用水平有效提升。

由上文可知,目前我國火電行業的超低排放改造進程已過3/4,尚有1/4的火電廠需要在2026年前完成超低排放改造,尚需改造的火電廠裝機容量約為3億千瓦。此外,根據“十四五”規劃的要求,對于燃煤電廠要進行“上大壓小”,新增大裝機容量的超超臨界機組,而將小容量的電廠關停。根據中國環保產業協會公開的數據,2022-2023年,各省紛紛公布煤電機組準建名單,標志著煤電基建進入新一輪高峰。2023年上半年總核準裝機為5040萬千瓦,已達2022年全年總核準裝機量的55.56%,遠超2021年獲批總量。2022年9月,我國發改委召開煤炭保供會議,提出2022-2023年新開工煤電1.65億千瓦,2024年保障投運煤電機組8,000萬千瓦。2023年全年全國新增燃煤電站裝機規模在5000萬千瓦~6000萬千瓦左右,據此估計,“十四五”階段我國新建裝機容量約為2.5-3億千瓦。

圖2:2013-2022 年全國發電裝機容量及增速情況

因此,“十四五”期間新增煤電機組帶來的脫硝催化劑需求同樣不容小覷,預計2021-2025年間火電用脫硝催化劑市場將迎來小幅度擴容。

2、非電行業中脫硝催化劑市場概況

2023 年,大氣污染治理工作進入了減污降碳時代。《中華人民共和國國民經濟和社會發展第十四個五年規劃和 2035年遠景目標綱要》明確指出要“強化多污染物協同控制和區域協同治理,推進細顆粒物和臭氧協同控制,基本消除重污染天氣。因地制宜推動非電行業超低排放改造,加快揮發性有機物排放綜合整治,氮氧化物和揮發性有機物排放總量分別下降 10%以上”。在碳達峰、碳中和目標下,減污降碳協同增效的意義更加凸顯,重點工業行業的碳捕集、封存與利用、綜合利用工程試點、示范加快推進。

2023 年 11月,國務院印發《空氣質量持續改善行動計劃》,強調高質量推進鋼鐵、水泥、焦化等重點行業及燃煤鍋爐超低排放改造;協同推進降碳、減污、擴綠、增長,以改善空氣質量為核心,以減少重污染天氣和解決人民群眾身邊的突出大氣環境問題為重點,以降低細顆粒物(PM2.5)濃度為主線,大力推動氮氧化物和揮發性有機物(VOCs)減排。到2025年,全國 80%以上的鋼鐵產能完成超低排放改造任務;重點區域全部實現鋼鐵行業超低排放,基本完成燃煤鍋爐超低排放改造;確保工業企業全面穩定達標排放;推進玻璃、石灰、礦棉、有色等行業深度治理;穩步推進大氣氨污染防控。2023年末,中國鋼鐵工業協會節能環保工作委員會發布了《鋼鐵行業超低排放BAT技術清單》,該清單的發布進一步高質量推進了鋼鐵行業超低排放改造,有效地推廣了成熟可靠的鋼鐵超低排放技術。

2023年11月,生態環境部辦公廳發布《關于做好水泥和焦化企業超低排放評估監測工作的通知(征求意見稿)》,要求水泥和焦化企業完成超低排放改造并連續穩定運行一個月后,應自行或委托有資質的監測機構和有能力的技術機構,對有組織排放、無組織排放和清潔方式運輸情況開展評估監測。2024年1月,生態環境部發布了水泥、焦化行業超低排放改造的通知,標志著水泥、焦化行業脫硝改造正式開始。

此外,各地區開始提高垃圾焚燒的大氣污染物排放要求。2023年10月,上海市生態環境局開始對修訂后的《生活垃圾焚燒大氣污染物排放標準(征求意見稿)》征求意見。其中,對于NOx污染物,本次修訂將其1小時均值限值收嚴到150mg/m3,24小時均值限值收嚴為80mg/m3。

本文認為,非電行業超低排放改造進程將迅速擴容脫硝催化劑市場規模,成為脫硝催化劑市場新的增長點。但值得注意的是,非電行業對脫硝催化劑的質量、適用范圍等有了幾乎全新的要求,對于脫硝催化劑生產商家來說,既是機遇也是挑戰,如果不能迅速研發具備相關特性的特殊催化劑,將很快被市場所淘汰。

四、脫硝催化劑行業市場分析與預測

煙氣脫硝系近年來政府環境治理工作的重要舉措,亦是關系民生健康的必要保證,更是實現碳達峰、碳中和政策的關鍵。因此,我國政府不斷出臺逐漸趨嚴的政策,從燃煤電廠的超低排放改造開始,逐漸延伸到鋼鐵、水泥、焦化等行業,其氮氧化物的排放標準也更加嚴格。可以合理預測,未來垃圾焚燒、有色金屬冶煉、玻璃窯爐、汽車尾氣等行業的排放新規將會陸續出臺。故,脫硝催化劑作為煙氣脫硝的核心組件之一,其市場必將進一步擴容。

(一)火電行業脫硝催化劑市場需求測算

首先,因目前市場上并沒有專業的機構對脫硝催化劑行業進行細致的測算,且我國各大電廠的煤電轉化率、發電效率、煙氣組分各不相同,因此,想要測算我國燃煤電廠所需催化劑總量需要構建以下基本假設:

假設1:我國燃煤電廠的煤電轉化率存在均值且與本文測算的基礎數據均值趨同;

假設2:我國燃煤電廠的煙氣組分對脫硝效率的影響趨同;

假設3:我國燃煤電廠的發電效率存在均值且與本文測算用基礎數據均值趨同;

假設4:我國燃煤電廠平均每年需更換一層脫硝催化劑;

假設5:不存在極特殊燃煤電廠對催化劑模塊間距的特殊要求(因廣東地區燃煤電廠存在該等特殊需求,因此從底層數據中剔除)。

在上述假設前提下,本文選取了2021-2024年間公開披露的我國200個燃煤電廠脫硝催化劑采購公開招標公告中的基礎數據,包括燃煤電廠的裝機容量、更換/新建、平均每層催化劑立方米數等進行數據分析,具體回歸模型及測算方法如下:

1、本文構筑回歸模型

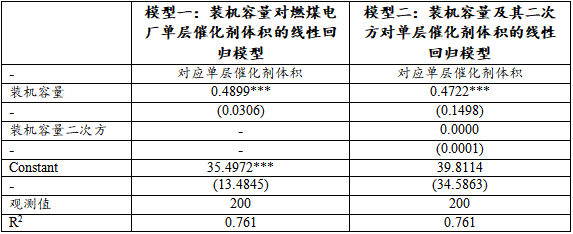

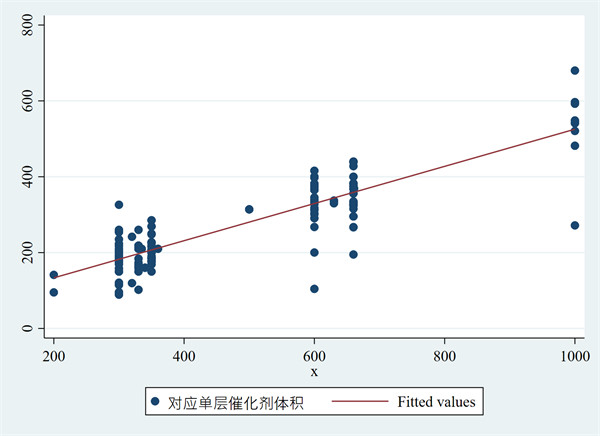

下表第二列為裝機容量對燃煤電廠單層催化劑體積的線性回歸模型,第三列為裝機容量及其二次方對單層催化劑體積的線性回歸模型。

表1:回歸模型測算表

注:*、**和***分別表示在 10%、5%、1% 的水平上顯著;括號內為聚類到個體層面的穩健標準誤。

(1)對應模型一的結果

裝機容量:系數為 0.4899,在1%的顯著性水平下顯著(***表示 p<0.01)。這意味著裝機容量每增加一個單位,所需單層催化劑體積平均增加 0.4899 個單位,前提是其他變量保持不變。

Constant:常數項系數為 35.4972,在1%的顯著性水平下顯著。這可以被解釋為當所有自變量為0時,因變量的預期值。這個值可能代表模型中未捕捉的平均效應或基線水平。

樣本量:樣本量是 200,表示回歸分析中使用了200個觀測值。

R²:決定系數(R²)值為 0.761,表示模型中自變量(裝機容量)可以解釋對應單層催化劑體積變異的 76.1%。

(2)對應模型二的結果

裝機容量:系數為 0.4722,在1%的顯著性水平下顯著。這意味著對于單層催化劑體積的每個單位增加,它與裝機容量呈正相關,并且這種關系在統計上是顯著的。

裝機容量二次方:系數為 0.0000…,在這里顯示為不顯著(標準誤差值過低,接近于0),表明裝機容量的二次方與催化劑體積并沒有統計學上的聯系。

Constant:常數項系數為 39.8114,在1%的顯著性水平下顯著。

樣本量和R²:與模型 (1) 相同,樣本量為 200,R²為 0.761,表示模型的解釋能力沒有變化。

注:在每個模型中,括號內的數字表示“()”對應系數的穩健標準誤(Robust standard errors),這是一種調整標準誤的方法,以考慮數據中可能存在的異方差性。

2、回歸模型檢測

(1)對模型一的檢測

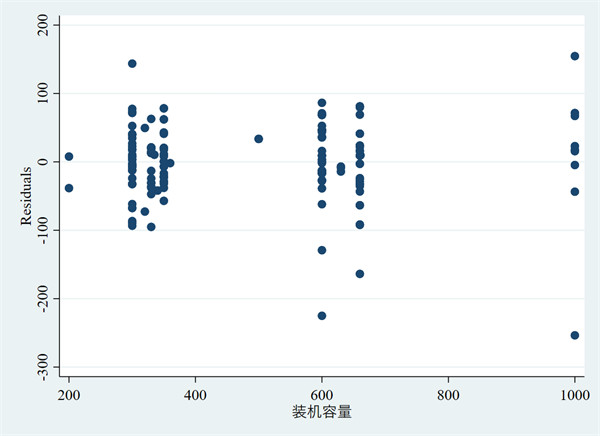

圖3:模型一的殘差與預測值的散點圖

圖3為模型一的殘差與預測值的散點圖:

圖3中,橫軸表示擬合值(Fitted values),也就是由模型預測的單層催化劑體積的值;縱軸表示殘差(Residuals),即實際觀測值和擬合值之間的差異。補充解釋如下:

殘差分布:理想情況下,殘差應圍繞水平線隨機分布,沒有明顯的模式。這表示模型捕捉了數據中的所有系統性信息。在圖3中,殘差在整個擬合值的范圍內隨機分布,沒有明顯的模式。意味著模型很好地捕捉了數據的主要趨勢。

異方差性的跡象:如果殘差的離散程度隨著擬合值的增加而增加(如漏斗形狀),則可能表明存在異方差性。在圖3中,殘差的波動范圍在不同水平的擬合值上相對一致,沒有明顯的漏斗形狀,這表明方差是恒定的。

模型擬合:圖3中沒有任何明顯的曲線或系統性模式表明模型沒有遺漏變量的非線性關系。

(2)對模型二的檢測

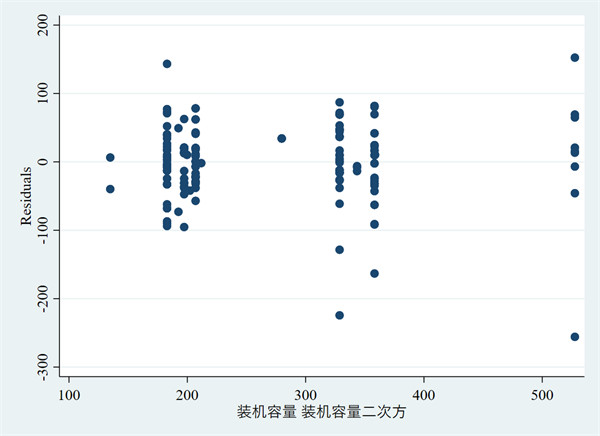

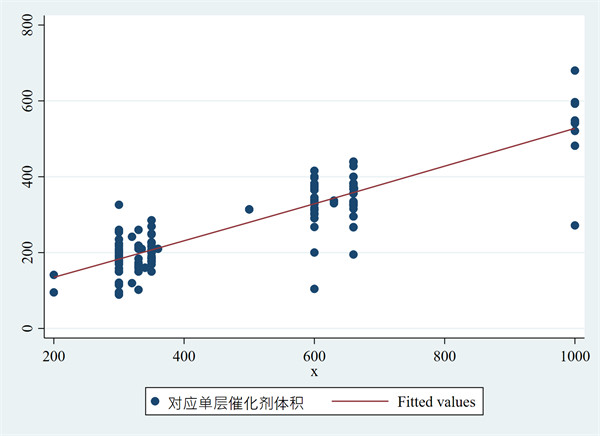

圖4:裝機容量和裝機容量二次方的模型散點圖

圖4再次展示了殘差與擬合值的關系,本次是對于包括裝機容量和裝機容量二次方的模型。在這個散點圖中,殘差是實際觀測值與模型預測值之間的差異,而擬合值是根據包括二次項的模型計算的預測值。對圖4觀測點補充解釋如下:

隨機性:殘差圍繞著零線隨機分布,沒有明顯的模式。這意味著模型捕獲了數據中的主要模式,且殘差中沒有系統性趨勢。

離散程度:與理想的殘差圖相比,殘差的離散程度應當在整個擬合值范圍內大致相同。如果殘差的擴散程度隨著擬合值的增加或減少而明顯變化,表明存在異方差性。在圖4中,殘差的離散程度相對一致,沒有明顯的異方差性跡象。

模型擬合的適當性:殘差的分布沒有顯示出明顯的非隨機模式,這意味著線性模型是合適的。不過,這并不排除模型可能受益于包括其他預測變量或者轉換變量的可能性。

3、擬合值

(1)根據模型一擬合的線性回歸線

圖5:單層催化劑體積和裝機容量之間的散點擬合圖

圖5是一個散點圖配上了擬合線,用于描述因變量對應單層催化劑體積和裝機容量之間的關系。藍色的點表示原始數據點,即每一個觀測的具體值。紅色的線表示擬合值,根據裝機容量對單層催化劑體積的線性回歸分析得出。對圖5補充解釋如下:

散點(藍點):每個點代表了數據集中一個觀測值。點的分布顯示了單層催化劑體積隨裝機容量變化的趨勢。

擬合線(紅線):這條線表示單層催化劑體積對裝機容量的回歸分析的結果。它是通過最小化實際觀測值和模型預測值之間的平方差(最小二乘法)來確定的。線上的每一點都是對應裝機容量值的預測單層催化劑體積的值。

根據圖5可觀察到:

正相關:擬合線呈上升趨勢,說明裝機容量和單層催化劑體積之間存在正相關關系,即裝機容量增加時,預測的單層催化劑體積的值也增加。

線性關系:盡管在回歸中包括了裝機容量的二次項,但在圖5中擬合線是一條直線,這意味著裝機容量的二次項在數據的當前范圍內對單層催化劑體積的影響不大,即裝機容量二次項的系數是不顯著的。

數據集中度:在裝機容量值較低的區域,數據點比較集中。隨著裝機容量值的增加,數據點的分散度也增加,這可能表明在裝機容量較高值時,所需單層催化劑體積的變動更大。

圖5顯示了因變量(對應單層催化劑體積)和自變量(裝機容量)的散點圖,以及根據第一個模型擬合的線性回歸線。

在這張圖中:

藍色點:每個藍色點代表一個觀測值,橫坐標是自變量(裝機容量)的值,縱坐標是因變量(對應單層催化劑體積)的值。

紅色線:這條紅色線代表擬合的回歸線,顯示了自變量(裝機容量)和因變量(對應單層催化劑體積)之間的平均關系。線性回歸嘗試通過最小化殘差平方和來找到最佳的直線擬合數據點。

圖像的解釋:

正相關性:擬合的回歸線呈上升趨勢,這表明自變量(裝機容量)和因變量(對應單層催化劑體積)之間存在正相關關系。換句話說,隨著裝機容量的增加,對應單層催化劑體積的預測平均值也隨之增加。

線性模型的假設:擬合現假設了因變量(對應單層催化劑體積)和自變量(裝機容量之間的關系是線性的。從圖中可以看出,雖然大多數數據點都圍繞在回歸線周圍,但是在自變量(裝機容量)的中間值附近,數據點的密集程度較高,而在較低和較高的自變量(裝機容量)值處,數據點更為分散。

(2)根據模型二擬合的線性回歸線

圖6:單層催化劑體積和裝機容量的平方之間的散點擬合圖

圖6是一個散點圖配上了擬合線,用于描述因變量(對應單層催化劑體積)和自變量(裝機容量)之間的關系。藍色的點表示原始數據點,即每一個觀測值的自變量(裝機容量)和因變量(對應單層催化劑體積)值。紅色的線表示擬合值,是根據因變量對自變量和自變量的二次方的線性回歸分析得到的。

以下是對圖像的具體解釋:

散點(藍點):每個點代表了數據集中一個觀測的自變量(裝機容量)和因變量(對應單層催化劑體積)值。點的分布顯示了單層催化劑體積隨裝機容量變化的趨勢。

圖6可觀察發現:

正相關:擬合線呈上升趨勢,說明自變量(裝機容量)和因變量(對應單層催化劑體積)之間存在正相關關系,即裝機容量增加時,預測的對應單層催化劑體積值也增加。

線性關系:盡管在回歸中包括了自變量的二次項,但在這幅圖中擬合線是一條直線,這可能意味著自變量的二次項在數據的當前范圍內對單層催化劑體積的影響不大,或者自變量的二次項的系數是不顯著的。

3、數據模型公式

從模型測算中可知,燃煤電廠單層脫銷催化劑需求量與燃煤電廠裝機容量的線性關系如下:

Y=0.0000X2+0.4722X+39.8144(X≠0)【模型公式】

其中:

Y:燃煤電廠每層所需催化劑數量(單位:立方米)

X:燃煤電廠裝機容量(單位:兆瓦)

注:X2系數測算為0.00001…,其結果不顯著,作為測算依據的意義較小。

根據2023年國家統計局的數據,我國2023年末火電裝機容量13.9億千瓦,帶入公司測算可得:

Y0=656,397.81m³

Y0=2023年我國燃煤電廠單層催化劑全部更換所需催化劑立方米數量(假設均為板式脫硝催化劑)。

測算結果調整:

本文所采數據皆為板式脫硝催化劑,按照當前市場的脫硝催化劑類型占比,蜂窩式脫硝催化劑:板式脫硝催化劑=6:4,而標準化蜂窩式脫硝催化劑的體積約為平板式的一半,在此等前提下,上述模型公式可調整為:

Y1=40%Y0+60%Y0*0.5=0.7Y0【調整公式】

其中:

Y1=459,478.46m³

Y1:2023年我國燃煤電廠單層催化劑全部更換所需催化劑立方米數量。

此外,根據中電聯數據,2023年全年全國新增燃煤電站裝機規模在5,000萬千瓦~6,000萬千瓦左右,假設十四五期間新增火電裝機量保持穩定,將上述數據帶入“模型公式、調整公式”可得:

Y1=16554.87~19860.27m³

根據當前燃煤電廠裝機層數大多為“3+1”層模式,可以得出2023年新建燃煤機組的脫硝催化劑需求量為66,219.48~79,441.07立方米。

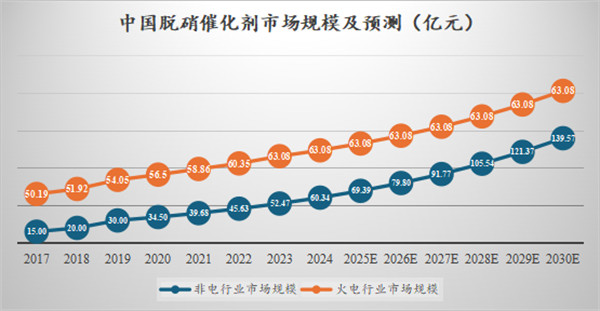

綜上,我國燃煤電廠脫硝催化劑年需求量約為525,697.94—538,919.53立方米,按照脫硝催化劑均價1.2萬元/立方米粗略估算,其市場規模約為63億。

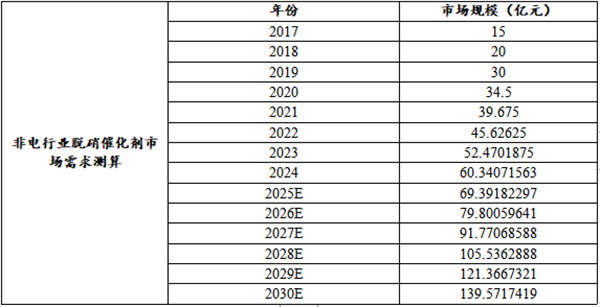

(二)非電行業脫硝催化劑市場需求預測

脫硝催化劑在非電行業市場的應用包括鋼鐵、水泥、焦化、垃圾焚燒、生物質發電、玻璃爐窯等諸多領域,但與火電行業相比,非電行業的脫硝催化劑需求量難以量化。以鋼鐵行業為例,鋼鐵冶煉工序復雜、流程長,原料場、燒結、球團、煉焦、煉鐵、煉鋼、軋鋼、自備電廠等生產環節均存在包括NOx在內的多種大氣污染物有組織或無組織排放情況。

據北極星環保網顯示,2017年度、2018年度和2019年度脫硝催化劑市場規模分別約為60億、75億、85億,其中電力行業2017年度、2018年度和2019年度脫硝催化劑的市場規模分別約為45億、50億、55億。2020-2022年,電力行業將繼續保持每年50億以上的存量容量,非電行業以每年15%以上的速度繼續增長。

根據上述數據,非電行業2017年度、2018年度和2019年度脫硝催化劑市場需求約為15億、20億、30億。

考慮到當前國家環保政策進一步趨嚴,2019年鋼鐵行業超低排放改造開始,2024年水泥、焦化行業超低排放改造正式開始,未來垃圾焚燒、有色金屬冶煉、玻璃爐窯等行業的超低排放改造將陸續進行,因此本文預計至少未來五年內,非電行業脫硝催化劑市場需求年復合增長率至少不低于15%。

根據上述假設進行測算可得:

表2:非電行業脫硝催化劑市場需求測算表

(三)脫硝催化劑市場規模

根據上文測算可知,2023年我國燃煤火電廠市場的市場規模約為63億,非電行業的市場規模約為52億左右,預計到2024年我國脫硝催化劑市場規模約為100-110億,達到百億市場規模。考慮到十四五期間燃煤火電廠新增裝機容量的增長以及非電行業的進一步超低排放改造,其市場規模預計在未來五年內持續增長。

圖7:中國脫硝催化劑市場規模及預測

乾瀚環保整理編輯,部分內容來源互聯網

版權歸原作者所有,如有侵權請立即與我們聯系,我們將及時處理!